آیا بازار سرمایه میتواند به خروج از مشکلات بانکها کمک کند؟

گروه اقتصادی: در وضعیتی که یکی از مشکلات اصلی اقتصاد بانکمحور کشور کمبود نقدینگی است، همه انتقادات به سمت بانکهای کشور نشانه رفته و تلاش برای احیای آنها برای نقشآفرینی بهتر در تأمین مالی بنگاههای اقتصادی است. با این همه، مشکل کمبود نقدینگی بنگاههای اقتصادی کشور، مشکل خود بانکها نیز هست به طوری که آنها نه تنها از ارائه تسهیلات مناسب به بنگاهها ناتوان هستند که برای هزینهها و تعهدات مالی خود نیز دچار مشکل شده و بخشی از هزینههای خود را از محل اصل سپردههای بانکی که از طریق ارائه سودهای بالا جذب کردهاند، تأمین میکنند.

به گزارش بولتن نیوز به نقل از روزنامه شرق، از این رو، ترازنامه تعدادی از بانکهای کشور در سالهای اخیر (که وارد بازی رقابتی جذب سپرده با سود بالاتر و ماندگاری کوتاهتر شدهاند)، نشان از منفیشدن سهم شراکت بانکها از درآمد مشاع خود دارد؛ یعنی پرداخت سود مشتریان نه از محل درآمدهای حاصل از سرمایهگذاری این سپردهها که از جذب سپردههای جدید؛ درست مانند ماری که از گرسنگی شروع به خوردن دُم خود میکند. یک بخش از این معضل جدی بانکها ناشی از آن ست که عمده دارایی آنها در شرایطی گرفتار آمده که بهرغم شناسایی درآمد برای آن، در عمل سود و درآمدی ایجاد نکرده و اصل دارایی بانک نیز دچار انجماد مالی شده است.

بخشی از دارایی بانکها به صورت مطالبات از دولت است (که با وجود ضمانت بازگشت اصل آن)، در این شرایط پرمخاطره، از دسترس بانکها خارج است. بخشی دیگر از دارایی آنها در قالب املاک و ساختمانهایی است که در سالهای پیش (که این بازار رونق بسیار خوبی داشت)، بخشی از منابع آنها را جذب خود کرده و در رکود چندساله اخیر بازار مسکن، نه تنها دچار کاهش ارزش شده و بازدهی برای بانکها نداشته که امکان نقدینگی فوری آن نیز وجود ندارد. بخش عمده دیگری از دارایی بانکها به صورت مطالباتیست که از اشخاص حقیقی و حقوقی وجود دارد و در واقع تسهیلاتی است که به آنها داده شده، ولی به طور میانگین ١٠ درصد از این مطالبات به صورت مطالبات غیرجاری بانکها درآمده است. با توجه به این شرایط، برخی نظر به استفاده از ابزار تبدیل دارایی بانکها به اوراق بهادار و فروش آن در بازار سرمایه دارند تا با آزادسازی جریان نقد این داراییها، بتوان مشکل نقدینگی بانکها در مرحله اول و در مرحله بعد بنگاههای اقتصادی را حل کرد.

اوراق بهادار با پشتوانه دارایی ABS و اوراق بهادار با پشتوانه وام رهنیMBS، از جمله مهمترین محصولات این بازار است. پس از جنگ جهانی دوم، با افزایش تقاضای خرید مسكن، بانكها و مؤسسههای مالی و اعتباری با تقاضای فراوانی برای وام مسكن روبهرو شدند. از اینرو، كوشش فراوانی صورت گرفت تا منابع مالی بیشتری جذب و از این راه، تسهیلات بیشتری نیز اعطا شود. در آن زمان، تأمین مالی این وامها عمدتا از محل سپردهها بود. بنابراین منابع تأمین مالی بانكها به همین مورد محدود میشد. از اینرو، بانكها (بهویژه بانكهای آمریكایی) برای تأمین مالی به بازار سرمایه و بازار رهن ثانویه رو آوردند و از ابزارهای مالی جدید برای تأمین مالی استفاده كردند. اوراق بهادار با پشتوانه وامهای رهنی یكی از مهمترین این ابزارها بود. این اوراق بعدتر در قالب ساختاریافتهتر برای توجه به ریسک نوع دارایی یا بدهی پشتوانه این اوراق، با طراحی پیچیدهتری به صورت تعهدات رهنی وثیقهدار CMO و تعهدات بدهی وثیقهدار CMD درآمد. این ابزارهای مالی برای سالها مشکل نقدینگی بانکها را حل کرده و توان مالی آنها را برای ارائه تسهیلات جدید حفظ میکرد. اگرچه بحران مالی سال ٢٠٠٧، اعتبار این ابزارهای مالی را دچار آسیب کرد و اقبال به آنها کاهش یافت.

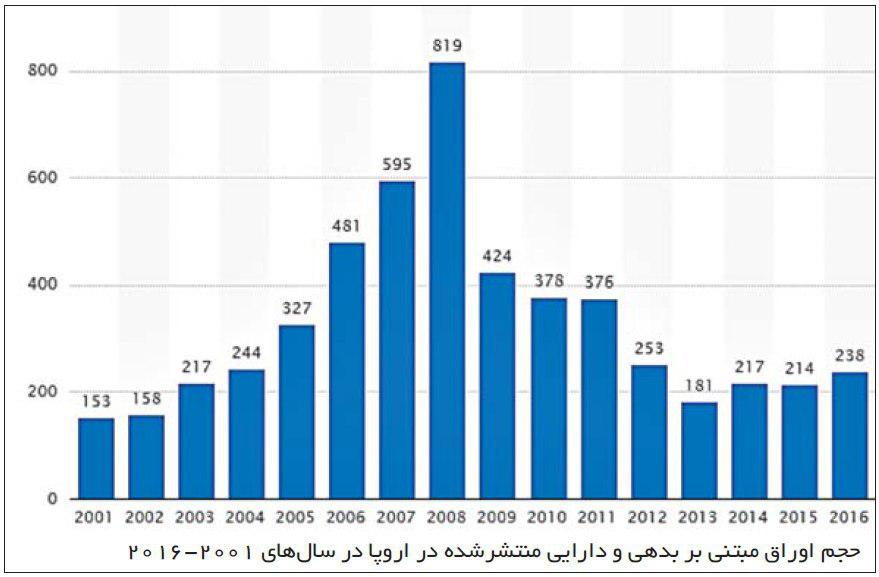

همانطور که در نمودارها مشاهده میشود، بازار این اوراق هم در اروپا و هم در آمریکا در سالهای پس از بحران دچار رکود شدید شده است. با این تفاوت که عملکرد بانکهای اروپا در مورد این ابزار مالی حتی در سالهای پیش از بحران نیز مثبت بوده و کاهش استفاده از آن از سال ٢٠٠٨ به حدود یکچهارم، ناشی از آسیبدیدن اعتبار این ابزار مالی در بازار آمریکا بوده است. در واقع ضعفها و ریسکهای این ابزارهای تبدیل دارایی و بدهی بانکها به اوراق بهادار در آمریکا، به نوعی خود را بروز داد که موجب نگرانی سرمایهگذاران و بانکهای اروپایی در استفاده از آنها شد. ولی این کماقبالی سالهای اخیر موجب شد از سال ٢٠١٤، مسئولان بانک مرکزی اروپا ECB و بانک انگلستان به دنبال احیای جدی این بازار باشند. مزایای این بازار از جمله تبدیل درآمدهای آتی بانکها به حال، افزایش شاخص کفایت سرمایه بانکها، کاهش اتکای بانکها به بانک مرکزی، توزیع و انتقال بخشی از ریسک دارایی بانکها با سایر سرمایهگذاران، متنوعکردن منابع تجهیز مالی بانک و کاهش ریسک سیستماتیک اتکای صرف آنها به سپرده اشخاص، کاهش هزینههای مالی بانکها و افزایش سودآوری آنها و در نهایت کمکی که بانکها از این طریق به سایر بنگاههای اقتصادی (از طریق کاهش وابستگی ارائه تسهیلات به آنها به سیکلهای تجاری) با ارائه تسهیلات میکردند، در مجموع موجب علاقه سیاستگذاران بخش پولی اتحادیه اروپا برای بازسازی اعتبار این بازار مالی بود. اینکه چرا بازار تبدیل داراییهای بانکها به اوراق بهادار در سالهای پس از بحران دچار رکود شد عمدتا به سختگیری قوانین نظارتی در سالهای پس از ٢٠٠٨ برمیگشت و بخشی دیگر ناشی از نگرانی و احتیاط سرمایهگذارانی بود که بخشی از سرمایه خود را به این بازار اختصاص داده بودند. تجربه اروپا به عنوان یک نمونه موفق طراحی و بهرهمندی از ابزارهای مالی برای تبدیل داراییهای خود در سالهای پیش از بحران مالی از یک سو و احتیاط بانکهای اروپایی و نهاد ناظر بر آنها در سالهای پس از بحران (بهرغم موفقیت اولیه) میتواند از چند جهت برای علاقه امروز سیاستگذاران ما جهت تقویت این بازار تأمین مالی، مورد توجه قرار گیرد.

برخلاف آمریکا که دولت آن پیش از بحران نیمی از اوراق و پس از آن بیش از ٨٠ درصد از اصل و بهره آنها را تضمین میکرد، عمده اوراق منتشرشده در اروپا از چنین تضمینی برخوردار نبود و در واقع سرمایهگذاران وضعیت مشخص و روشنی را از ریسک سرمایهگذاری خود متصور بودند. حتی در آمریکا نیز، اوراق تضمینشده از سوی نهادهای دولتی از سایر اوراق قابل تمایز است. علاوه بر آن، شرکتهایی وجود دارد که بر مبنای اطلاعات شفاف و استاندارد بانکها به رتبهبندی و اعتبار سنجی در این بازار اقدام میکنند. اشتباهاتی که برخی از این شرکتهای اعتبارسنجی در مورد بخشی از اوراق با پشتوانه وامهای رهنی در آمریکا مرتکب شدند، موجب ضرورت تجدیدنظر این سیستم شد و ارزیابیهای اعتباری با دقت و سختگیری بیشتری صورت میگیرد. در کنار این مسئله، قوانین ناظر بر فعالیتهای بانکی نیز به صورت ویژه مورد بازنگری قرار گرفته است. در حالی که هنوز یک سال از اجرای مقررات بال٢ نمیگذشت، وقوع بحران مالی موجب شد تا با توجه به تشدید فعالیتهای غیر متداول برخی بانکها، استانداردهای نظارت بر فعالیتهای بانکی مجددا مورد بررسی قرار گیرد و بر میزان سختگیری آنها افزود شود که در نهایت به تصویب مقررات بال٣ انجامید.

در مقایسه با بانکهای اروپایی، نیاز است چند نکته برای استفاده از ابزارهای بازار سرمایه جهت تبدیل دارایی بانکهای ایران، مورد توجه قرار گیرد. اول آنکه کدام بخش از دارایی بانکها امکان نقدشوندگی با استفاده از این ابزار مالی را دارد؟ برای مثال اگر مطالبات بانکها از دولت در قالب این اوراق عرضه شود، آیا بر اشتهای دولت در استفاده بیشتر از منابع بانکی افزوده نمیشود بهطوریکه مجددا منابع نقد حاصل از این بازار نه از سوی خود بانکها که به دست دولت جذب و مصرف شود؟ اگر قرار است آن بخش از دارایی بانکها که در قالب تسهیلات به مشتریان خود ارائه دادهاند، تبدیل به اوراق بهادار شود، ضمانت این اوراق چه خواهد بود؟ این سؤال از این جهت اهمیت دارد که خود بانکها نیز عمدتا نه از وثایق این تسهیلات اطمینان کافی دارند و نه از سازوکار درستی برای اعتبارسنجی مشتریان این تسهیلات استفاده کردهاند و اصلا فقدان شرکتهای معتبر اعتبارسنجی در کشور، خود یک نقیصه دیگر در این رابطه است. علاوه بر آن، نقش نهاد ناظر بانک مرکزی در مورد ضمانت یا دخالتنکردن در این فعالیت غیر متداول بانکی نیز نامشخص خواهد بود. در حالی که بانک مرکزی حتی از تبیین نقش خود در مورد ضمانت سپردههای بانکی عموم مردم ناتوان است و تصور عمومی بر این مبناست که ریسک نکول این سپردهها باید از جانب بانک مرکزی تضمین شود، در مورد یک فعالیت بسیار پرریسکتر و غیرمتداولتر بانکی، بانک مرکزی از چه جایگاهی برخوردار خواهد بود؟ موضوع دیگر ابهام در مورد سرنوشت نقدینگی فرضی ایجادشده از این بازار برای بانکها در ساختار فعالیت غیرشفاف و توأم با فساد آنهاست؛ در واقع در شرایطی که تاکنون بخش عمدهای از نقدینگی بانکها در ساختار مدیریتی فعلی دچار تباهی شده است، تدوام این ساختار آیا میتواند تضمین کند که استفاده از ابزارهای مالی، توان تسهیلاتدهی به بنگاههای مولد اقتصاد کشور را فراهم کند و دریچه تأمین مالی فعالیتهای غیرمولد و وامدهی بدون ضابطه بانکها نشود؟ به طوریکه بانکها از یک سو بخشی از داراییهای مناسب خود را از طریق اوراق بهادار سازی تبدیل و از ترازنامه خود خارج کنند و از سوی دیگر با وامدهی بدون ضابطه، بخش مطالبات غیرجاری خود را افزایش دهند؟ در مجموع، میتوان نگرانیهای مربوط به ورود بانکها به فعالیتهای غیرمتداول اینچنینی را از دو جهت پیشزمینهها و زیرساخت لازم این فعالیت از یک سو و از سوی دیگر نحوه مدیریت نقدینگی حاصل از آن، مورد توجه قرار داد. در غیر این صورت، ابزاری که در مورد بانکهای اروپایی و آمریکایی نیز منشأ بحران بوده، در مورد بانکهای ایران لزوما راهگشا نخواهد بود.

شما می توانید مطالب و تصاویر خود را به آدرس زیر ارسال فرمایید.

bultannews@gmail.com